確定申告には、「白色申告」と「青色申告」の2種類があります。

なぜ白と青なのかと疑問に思う方もいると思いますが、そこは気にしないでください笑。諸説ありますが、こういった名前にはだいたい意味はないです!

本記事の内容

- 青色申告のメリット

-

青色申告の手続きについて

-

青色申告の申請について

- まとめ

フリーランスで仕事をしていくにあたって、青色申告は絶対にした方が良いので是非この記事を読んでください!

青色申告のメリット

青色申告のメリットはなんと言っても、節税ができるということです。

フリーランスになりたての方は特に、1円でもお金を作ることの大変さを理解してると思います。

1万円の売上をつくるのも、1万円の経費を削減するのも同じことです。

フリーランスとして生きていくためには、無駄な支出は一切排除するべきですので必ず青色申告することをお勧めします。

メリット1、特別控除が受けられる

まず大きなメリットとして、青色申告をすると「最高65万円」の特別控除が受けられます。

例えば所得税を例に見てみましょう!

所得税は所得の金額にによって、下記の表を元に計算されます。

【所得税計算表】※1

|

課税される所得金額 |

税率 |

控除額 |

|

1,000円 から 1,949,000円まで |

5% |

0円 |

|

1,950,000円 から 3,299,000円まで |

10% |

97,500円 |

|

3,300,000円 から 6,949,000円まで |

20% |

427,500円 |

|

6,950,000円 から 8,999,000円まで |

23% |

636,000円 |

|

9,000,000円 から 17,999,000円まで |

33% |

1,536,000円 |

|

18,000,000円 から 39,999,000円まで |

40% |

2,796,000円 |

|

40,000,000円 以上 |

45% |

4,796,000円 |

【売上600万円、経費100万円、所得控除80万円の場合】

※所得控除とは、社会保険料や生命保険料、基礎控除など各納税者の個人的な事情を反映して所得合計金額から一定の金額を差し引く制度です。

|

青色申告 |

白色申告 |

|

|

売上 |

600万円 |

600万円 |

|

経費 |

ー100万円 |

ー100万円 |

|

青色申告特別控除 |

ー65万円 |

|

|

所得控除 |

ー80万円 |

ー80万円 |

|

課税所得金額 |

355万円 |

420万円 |

|

所得税 |

282,500円 |

412,500円 |

●青色申告では、355万円に対して所得税が掛かり、その金額は282,500円です。

●白色申告では、420万円に対して所得税が掛かり、その金額は412,500円です。

差額は13万円です!

青色申告するだけで13万円も節税されるのです。

上記のように詳細をお伝えしましたが、簡単に言うと、上記※1の【所得税計算表】にある税率に、青色申告特別控除額をかけた金額相当が節税されるということです。

●税率20%ゾーン:65万円×20%=13万円の節税

●税率10%ゾーン:65万円×10%=10万円の節税

今回は所得税だけを計算しましたが、住民税や国民保険料もありますので、さらに節税できます。

メリット2、赤字を3年間繰り越すことができる

所得が赤字の場合は当然、所得税は掛かりません。だからと言って確定申告しないと損をします。青色申告で赤字を申請する事によって、その赤字を次の年に繰り越すことができます。

例)前年度300万円の赤字で、今年は所得が100万円黒字だった場合

●昨年分の所得税:0円

●今年分の所得税:100万ー300万=−200万=マイナスなので0円

さらにこの200万円も次の年に繰り越せます(最大3年間)

※赤字の場合、青色申告特別控除の65万円は適用されません。

例えば所得の赤字が300万円だからと言って、そこに65万円を足して365万円が次の年に繰越されることはありません。

また、黒字が50万円の場合は、50万円が控除されることになります。

メリット3、30万円未満の資産を一括で経費にできる

通常10万円以上で購入した物は、一括でその年の経費にできません。これを減価償却と言い、数年に分けて経費計上していく事になります。例えば、20万円のパソコンを買っても20万円全額をその年の経費にできないということです。

青色申告では、30万円未満なら購入した年の経費として一括計上できます。

メリット4、家族への給与を経費にできる

青色事業専従者給与に関する届出書を事前に提出すれば、家族へ支払う給与を全額経費として計上できます。

しかし、給与を支払えるくらい売上や収益があるなら、フリーランスではなく法人化した方が良いかもしれません。

青色申告の手続きについて

手続きは簡単で、管轄の税務署へ行き「青色申告承認申請書」を提出するだけです。

すでに開業届を出している方はすみやかに「青色申告承認申請書」を提出しましょう。

1、まだ開業届けを出してない場合

フリーランスで開業届を出す際には、必ず青色申告承認申請書も同時に提出しましょう。

開業届の期限もあってないようなものなので、提出してない方はとにかくすぐに管轄の税務署に行って、開業届と青色申告承認申請書を同時に提出しましょう!

開業届と青色申告承認申請書は「開業free」で簡単に作成できます。

無料なので是非活用してみてください!

↓↓↓↓↓↓↓↓

2、青色申告が適用されるタイミング

国税庁のホームページによると下記のルールがあります。

(1) 原則:新たに青色申告の申請をする人は、その年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

(2) 新規開業した場合(その年の1月16日以後に新規に業務を開始した場合):業務を開始した日から2か月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

(1)について

要は、3/15以降に「青色申告承認申請書」を提出した場合は、その年分の確定申告は青色申告できません。

例)2021年3/15までに「青色申告承認申請書」を提出した場合

2022年に申告する2021年分の確定申告は青色申告できる

例)2021年8/1に「青色申告承認申請書」を提出した場合

2022年に申告する2021年分の確定申告は青色申告できない。2022年分の申告から適用

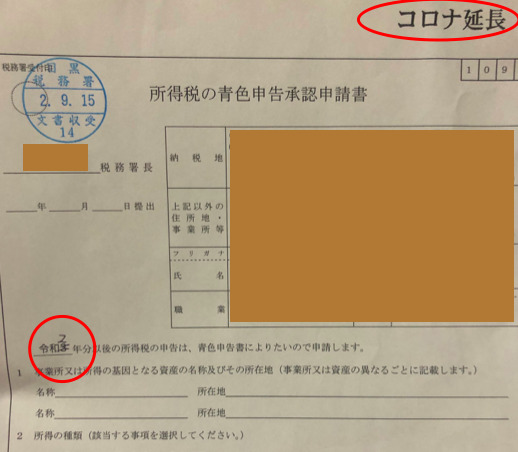

しかし、今のコロナ渦の状況ではイレギュラーの措置が採られています。

例えば私は2020年(令和2年)に青色申告承認申請書を税務署に提出しました。

本来であれば、2020年(令和2年)分の確定申告は白色申告になりますが、コロナ 延長という特別措置で2020年(令和2年)分の確定申告も青色申告で申請できました。

この記事を読んでるタイミングにもよりますが、詳細は管轄の税務署にご相談ください。

(2)について

開業届を出して2ヶ月以内に「青色申告承認申請書」を提出すれば、その年の確定申告から青色申告で申請できます。開業届を出してない方は開業届と青色申告承認申請書を同時に提出しましょう。

青色申告は面倒くさい?

例えばメリット1で紹介した最高65万円の控除を受けるには、基本的に、その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)を使用して行うこと。

なんかややこしそうですよね。。

これが、

「青色申告は面倒だ」

「青色申告は難しい」

と思われる原因ですが、安心してください。

今はクラウドの会計サービスがあります。特に「会計free」は簡単で私も活用しています。

freeeでは、基本的にステップにそって項目を入力していくだけで青色申告決算書を含む各種書類を自動作成します。

月額980円で、会計管理をすべてできます。

毎月経費の計算があまりない方は、確定申告の時だけ有料にするという裏技もありますので、まずは無料登録しておきましょう!

↓↓↓↓↓↓↓↓

まとめ

以上のように、青色申告をするデメリットはありません。

フリーランスで開業届を出す際には必ず青色申告承認申請書も出しましょう!

そして、1円でも収入を増やすために無駄な支出はとにかく削減するのが成功の絶対条件です!

無駄な経費をなくしてしっかり売上を上げれば、フリーランスで必ず成功します。

売上を上げる秘訣はこちらをご参照ください!

※参照:【フリーランスでの仕事の取り方・探し方】仕事がなくて不安な人はいませんか?